اداره یک شرکت فقط ایده، برنامه، استراتژی یا تاکتیک نیست، بلکه شامل کار با اعداد نیز میشود. قبل از راهاندازی یک شرکت تجاری، باید دانش اولیه درباره اصطلاحات حسابداری و شاخصهای مالی کسب کنید.

- 1. سود و زیان انباشته چیست؟

- 2. نحوه محاسبه سود و زیان انباشته

- 3. جایگاه سود و زیان انباشته در صورتهای مالی

- 4. نحوه تفسیر نتایج محاسبات سود انباشته

- 5. نمونه صورتحساب سود و زیان انباشته

- 6. مالیات سود و زیان انباشته

- 7. ماهیت سود و زیان انباشته

- 8. تفاوت سود انباشته و اندوخته

- 9. سود و زیان انباشته و سنواتی شامل چیست؟

- 10. دلایل کاهش سود انباشته

- 11. سقف سود انباشته چقدر است؟

- 12. نکات حسابداری سود و زیان انباشته

- 13. محاسبه سود و زیان انباشه با نرم افزار حسابداری باران

- 14. نحوه پیدا کردن سود انباشته یک شرکت بورسی

- 15. تاثیر سود سهام بر سود انباشته

- 16. سود و زیان انباشته در ترازنامه

- 17. تاثیر درآمد خالص بر سود و زیان انباشته

- 18. کاربرد حساب سود و زیان انباشته

- 19. جایگاه گردش حساب سود (زیان) انباشته در صورتهای مالی

- 20. نحوه ثبت سود و زیان سرمایه

- 21. بستن حساب سود و زیان انباشته

سود و زیان انباشته یکی از مهمترین شاخصهای مالی است که عملکرد یک کسبوکار را نشان میدهد. اما اینکه سود و زیان انباشته چیست، یکی از سوالات متداول افراد مبتدی در بخش مالی و همچنین دانشجویان است.

سود انباشته نشان دهنده بخشی از درآمد خالص کسبوکار است که در قالب سود سهام تقسیم نشده است. این بدان معنی است که پول در حساب دفتر کل باقی میماند تا زمانی که برای سرمایهگذاری جدید در شرکت یا پرداخت سود سهام آتی استفاده شود. آگاهی از سود انباشته شرکت شما مهم است، زیرا به شما این امکان را میدهد تا متوجه شوید که چقدر پول برای فعالیتهایی مانند توسعه یا اکتساب دارایی در دسترس دارید. در این مقاله به این موضوع میپردازیم که سود انباشته چیست و چگونه میتوانید آن را محاسبه کنید.

سود و زیان انباشته چیست؟

سود و زیان انباشته متشکل از سود و زیان سال جاری و سود و زیان جمع شده سال قبل میباشد. به عبارتی مجموع سود و زیان جمع شده ناشی از فعالیت عملیاتی و غیرعملیاتی سال جاری و سالهای قبل میباشد.

از سود انباشته میتوان برای تعیین اینکه آیا کسبوکار واقعاً سودآور است یا خیر استفاده کرد. از آنجایی که این سودها همان چیزی است که پس از پرداخت تمام تعهدات باقی میماند، سود انباشته نهایی نشاندهنده ارزش واقعی یک شرکت است.

نحوه محاسبه سود و زیان انباشته

فرمول محاسبه سود و زیان انباشته به شرح زیر است:

سود و زیان انباشته = سود انباشته ابتدایی+ سود یا زیان خالص – سود سهام نقدی – سود سهم

سود انباشته یک شرکت در طول عمر آن شرکت انباشته میشود و به هر دوره یا سال حسابداری جدید منتقل میشود. اگر شرکتی سودآور باشد، احتمالاً سود انباشتهای خواهد داشت که بسته به نحوه استفاده شرکت از سود انباشته خود، در هر دوره حسابداری افزایش مییابد.

جایگاه سود و زیان انباشته در صورتهای مالی

وقتی نوبت به مدیریت امور مالی کسب و کارتان میرسد، هرگز نمی توانید خیلی منظم باشید. تهیه صورتهای مالی تصویری از سلامت مالی شرکت شما ترسیم میکند. صورتهای مالی به تصمیم گیری و توانایی شما برای دریافت منابع مالی خارجی کمک میکند. یکی از بیانیههایی که میتوانید ایجاد کنید، صورت سود انباشته است.

صورت سود انباشته یکی از صورتهای مالی اصلی مانند صورت سود و زیان، ترازنامه و صورت جریان وجوه نقد نیست. با این حال، میتواند ابزار مفیدی برای بسیاری از شرکت ها باشد. و مانند سایر صورتهای مالی، توسط اصول پذیرفته شده حسابداری کنترل میشود.

صورت سود انباشته به عنوان صورت حقوق صاحبان سهام نیز شناخته میشود. اگرچه این صورت یکی از صورتهای مالی اصلی نیست، اما برای ردیابی سود انباشته کسب و کار شما و جستجوی تامین مالی از خارج مفید است.

در هر دوره حسابداری صورت حسابی از سود انباشته ایجاد کنید. صورت سود انباشته نشان میدهد که چگونه کسب و کار شما بین دورههای حسابداری سود انباشته خود را افزایش یا کاهش داده است.

اگر حساب سود انباشته شما مثبت باشد، پولی برای سرمایه گذاری در تجهیزات جدید یا سایر داراییها دارید. یا میتوانید بخشی از بدهیهای تجاری خود را پرداخت کنید. اگر سود انباشته شما منفی باشد، کسری دارید.

نحوه تفسیر نتایج محاسبات سود انباشته

اگر سود انباشته یک شرکت مثبت باشد، به این معنی است که شرکت سودآور است. اگر کسبوکار دارای سود انباشته منفی باشد، به این معنی است که بدهی بیشتری نسبت به درآمد، انباشته شده است.

هنگام تفسیر سود انباشته، مهم است که نتیجه را با در نظر گرفتن وضعیت کلی شرکت مشاهده کنید. برای مثال، اگر شرکتی تازه تاسیس باشد، ممکن است سود انباشته منفی داشته باشد. این امر به ویژه در صورتی صادق است که شرکت وام گرفته باشد یا برای شروع کار به سرمایهگذاران متکی باشد. بااینحال، اگر چندین سال از مدت فعالیت شرکتی میگذرد، سود انباشته منفی ممکن است نشان دهنده این باشد که این شرکت به اندازه کافی سودآور نیست و نیاز به کمک مالی دارد.

نمونه صورتحساب سود و زیان انباشته

سود انباشته با افزودن سود خالص به (یا کم کردن زیان خالص از) سود انباشته دوره قبلی و سپس کسر سود خالص (های) خالص پرداختی به سهامداران محاسبه میشود.

این رقم در پایان هر دوره حسابداری (ماهانه / سه ماهه / سالانه) محاسبه میشود. سود انباشته وابسته به رقم متناظر دوره قبل است. بسته به درآمد خالص یا زیان تولید شده توسط شرکت در طول زمان، عدد حاصل ممکن است مثبت یا منفی باشد. از طرف دیگر، شرکتی که سود سهام زیادی را بیشتر از سایر ارقام پرداخت میکند، میتواند منجر به منفی شدن سود انباشته شود.

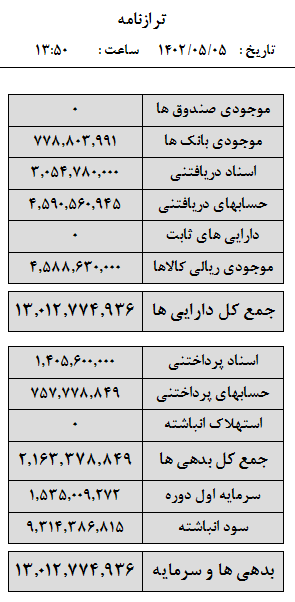

همانطور که در ترازنامه بالا میبینید، شرکت فوق از ابتدای فعالیت تا پایان سال مالی آن که در اسفند به پایان میرسد، 9.314.386.815 سود انباشته داشته است.

مالیات سود و زیان انباشته

زیان انباشته در اظهارنامه مالیاتی

در اظهارنامه عملکرد، جدولی به نام استهلاک زیان سنواتی وجود دارد که لازم است زیان انباشته را در آن ثبت کنید. این حساب در جدول محاسبه مالیات در اظهارنامه درج شده و بر محاسبه مالیات سال جاری تأثیر مستقیم میگذارد.

تاثیر سود و زیان انباشته بر مالیات

محاسبه میزان مالیات سال جاری نیز با زیان سنواتی ارتباط مستقیم دارد. زیان انباشته نیز با تایید ممیز مالیاتی از سود سال یا سالهای بعد کسر شده و در برگ تشخیص دارایی ثبت میشود.

ماهیت سود و زیان انباشته

حساب سود و زیان انباشته نوعی حساب با ماهیت دائمی و بستانکاری است. این موضوع به این دلیل است که بخشی از بخش حقوق صاحبان سهام در ترازنامه را تشکیل میدهد. اما اگر ارزش این سودها منفی باشد، مانده بدهکاری محسوب میشود. به طور خلاصه، افزایش مبلغ نگهداری شده یک ورودی بستانکاری است. درک ماهیت حساب ها در محاسبه سود و زیان انباشته بسیار مهم است.

تفاوت سود انباشته و اندوخته

به طور کلی تفاوت سود انباخته و انباشته محل احتساب آنها است. احتساب سود انباشته از محل هزینههای جاری شرکت و اندوخته از محل کسر زیان انباشته سنوات قبل شرکت محاسبه است.

سود و زیان انباشته و سنواتی شامل چیست؟

حساب سود و زیان انباشته شامل موارد زیر است

- سود و زیان انباشته ابتدای سال

- سود و زیان خالص سال مالی

- تعدیلات سنواتی

- انتقال درآمد حاصل شده از حساب مازاد تجدید ارزیابی

- سود قابل تقسیم

- سود سهام پیشنهادی، انتقال به اندوخته قانونی، انتقال به اندوخته طرح و توسعه

دلایل کاهش سود انباشته

سود انباشته، همانطور که از نامش پیداست، حساب حقوق صاحبان سهام است که عمدتاً شامل سود انباشته و توزیع نشده یک شرکت است. از خرید لوازم اداری گرفته تا افزایش سالانه دستمزد کارکنان و پرداخت سود سهام به سهامداران یک شرکت، معاملات تجاری بزرگ یا کوچک ممکن است باعث افزایش یا کاهش مانده در سود انباشته شود.

نوپابودن کسبوکار

وقتی یک کسبوکار فعالیت خود را آغاز میکند، معمولاً به سختی میتوان سود عملیاتی خالص به دست آورد. این موضوع به این دلیل است که در چند سال اول فروش زیادی انجام نمیشود، اما واحد تجاری معمولاً مقادیر زیادی از هزینههای عملیاتی از جمله استهلاک، حقوق کارکنان، برندسازی، هزینههای بازاریابی و سایر هزینههای اداری را متحمل میشود.

این عوامل منجر به زیان خالص و متعاقب آن سود انباشته منفی میشود. چند سال بعد، این کسبوکار ممکن است فروش بیشتری داشته باشد و به اولین نقطه سر به سر خود دست یابد. نتیجه ممکن است از منفی به مثبت تغییر کند.

در این زمان، سود انباشته کسبوکار به طور مثبت افزایش خواهد یافت. به این ترتیب سود خالص باعث افزایش یا کاهش سود انباشته میشود.

پرداخت سود سهام

گاهی اوقات در طول سال اتفاق میافتد که کسبوکار میخواهد به سهامداران خود پرداخت کند. این پرداخت با تایید هیئت مدیره و مقامات محلی توسط واحد تجاری اعلام میشود. اگر چنین باشد، سود انباشته به میزان سود سهام کاهش مییابد.

بدین طریق سود سهام باعث کاهش سود انباشته میشود. با این حال، اگر واحد تجاری هنوز نمیخواهد سود سهام را به سهامداران خود پرداخت کند، سود انباشته ثابت باقی میماند.

توجه به این نکته حائز اهمیت است که اگرچه سود سهام هنوز در طول سال تقسیم نشده است، اما واحد تجاری پرداخت را به سهامداران اعلام کرده است، باز هم سود سهام باید تعلق گرفته و از سود انباشته کسر شود. به این ترتیب، سود سهام بدهی به سود انباشته و بستانکاری قابل پرداخت به سهامداران است.

معاملات سهام خزانه

سهام خزانه، سهام خریداری شده از سهامداران شرکت است. این سهام ممکن است برای بازگرداندن وجه نقد به سهامداران، ارائه سهام به کارمندان یک شرکت به عنوان بخشی از برنامه مزایای کارکنان یا بازنشستگی مجدداً خریداری شود. برخی معاملات مربوط به سهام خزانه ممکن است سود انباشته را کاهش دهد. به عنوان مثال، زمانی که سهام خزانه به سرمایه گذاران زیر قیمت تمام شده خود فروخته میشود، ممکن است سود انباشته برای جذب زیان کاهش یابد.

درآمد یا زیان ناشی از عملیات

چه شرکتی درآمد خالص را گزارش کند و چه متحمل زیان خالص شود، نتایج عملیاتی از سال مالی یک شرکت در سود انباشته ثبت میشود و در نتیجه افزایش یا کاهش در حساب حاصل میشود. استراتژیهای رشدی که توسط مدیریت برای افزایش درآمدهای شرکت و کاهش هزینه عملیات ایجاد و اجرا میشوند، ممکن است منجر به افزایش سود انباشته شوند. این استراتژیها ممکن است شامل برنده شدن در تجارت جدید، افزایش تعداد مشتریان و اجرای استراتژیهای کاهش هزینه در سراسر شرکت باشد.

سیاست مالیاتی دولت

درآمد یک شرکت تحت تأثیر سیاستهای مالیاتی قرار میگیرد و بنابراین مالیات بالاتر باعث کاهش سود انباشته میشود.

درجه رقابت

سطح بالای رقابت در صنعت یک شرکت باعث کاهش میزان سود انباشته میشود.

سقف سود انباشته چقدر است؟

براساس قانون تجارت هر شرکتی باید هر ساله 20 / 1 معادل 5درصد سود شرکت خود را به مظنور اندوخته قانونی ذخیره کند تا به 10 درصد سرمایه برسد. وقتی اندوخته قانونی به ۱۰ درصد کل سرمایه شرکت رسید، ذخیرهکردن آن اختیاری است.

نکات حسابداری سود و زیان انباشته

تفاوت سود و زیان انباشته و سنواتی

اگر سود ثبت شده مربوط به سال جاری باشد با نام سود و زیان انباشته جاری ثبت میشود. اگر حساب سود و زیان مربوط به سال قبل باشد، سود و زیان انباشته نامیده میشود

آیا سود انباشته در حقوق صاحبان سهام است؟

سود انباشته نوعی از حقوق صاحبان سهام است و بنابراین در بخش حقوق صاحبان سهام ترازنامه گزارش میشود. اگرچه سود انباشته به خودی خود یک دارایی نیست، اما میتوان از آن برای خرید داراییهایی مانند موجودی، تجهیزات یا سایر سرمایه گذاریها استفاده کرد.

چه زمانی باید سود انباشته بهروز شود؟

مقدار سود انباشته سال به سال با تغییر درآمد، سود سهام یا تعدیل حسابهای دوره قبل شما در نوسان است. برای محاسبه این تغییرات باید سود انباشته خود را در پایان هر دوره حسابداری به روز کنید.

تفاوت بین سود انباشته و درآمد چیست؟

هم درآمد و هم سود انباشته در ارزیابی سلامت مالی شرکت مهم هستند، اما جنبههای مختلف تصویر مالی را برجسته میکنند. درآمد در بالای صورت سود و زیان قرار میگیرد.

درآمد پولی است که یک شرکت در طول یک دوره تولید میکند اما قبل از کسر هزینههای عملیاتی و هزینههای سربار. در برخی صنایع، درآمد را فروش ناخالص مینامند، زیرا رقم ناخالص قبل از هر گونه کسر محاسبه میشود.

سود انباشته بخشی از سود انباشته یک شرکت است که برای استفاده آتی نگهداری میشود. سود انباشته میتواند برای تامین مالی یک توسعه یا پرداخت سود سهام به سهامداران در تاریخ بعدی مورد استفاده قرار گیرد. سود انباشته به درآمد خالص (برخلاف درآمد ناخالص) مربوط میشود، زیرا این مقدار درآمد خالص پس انداز شده توسط یک شرکت در طول زمان است.

سود انباشته نسبت به ارزش بازار چیست؟

یکی از راههای ارزیابی میزان موفقیت یک شرکت در استفاده از پول انباشته، درنظرگرفتن یک عامل کلیدی به نام سود انباشته تا ارزش بازار است. در یک دوره زمانی (معمولاً چند سال) محاسبه میشود و تغییر قیمت سهام را در برابر سود خالص باقی مانده توسط شرکت ارزیابی میکند.

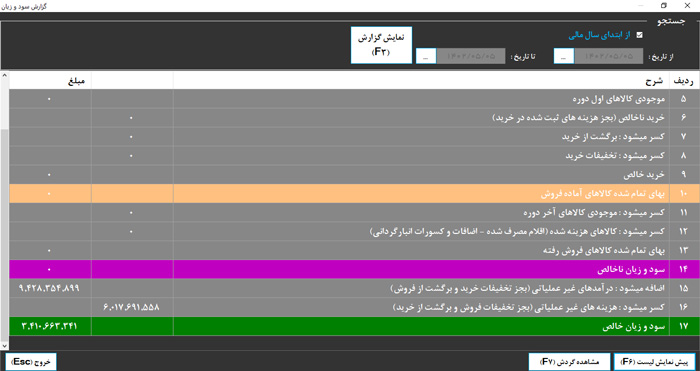

محاسبه سود و زیان انباشه با نرم افزار حسابداری باران

آموزش محاسبه سود و زیان با نرم افزار حسابداری باران (آموزش ویدیویی)

برای محاسبه سود و زیان انباشته با نرمافزار باران پس از مراجعه به قسمت گزارشات، از منوی گزارشات حسابداری، سود و زیان را انتخاب کنید.

در فرم بازشده با انتخاب ابتدا و انتهای سال مالی میتوانید سود و زیان شرکت خود را محاسبه کنید.

نحوه پیدا کردن سود انباشته یک شرکت بورسی

سود انباشته (RE) مقدار درآمد خالصی است که پس از پرداخت سود سهام به سهامداران برای شرکتها باقی میماند. و در خود شرکت بهعنوان سرمایه گذاریهای جدید شرکت ذخیره میشود.

برای محاسبه EPS سهام، سود خالص بهدست آمده بر تعداد کل سهام تقسیم شده و عدد به دست آمده به عنوان EPS سهام ذخیره میشود.

هنگام تفسیر سود انباشته شرکت، عوامل زیر را در نظر بگیرید:

عمر شرکت: شرکتهای قدیمیتر زمان بیشتری برای جمعآوری سود انباشته داشتهاند و بنابراین معمولاً باید مقدار سود انباشته بیشتری داشته باشند.

سیاست تقسیم سود شرکت: اگر یک کسبوکار متعهد به تقسیم منظم سود سهام باشد، ممکن است سود انباشته کمتری داشته باشد. بسیاری از شرکتهای دولتی بیشتر از شرکتهای خصوصی سود سهام پرداخت میکنند.

سودآوری شرکت: هر چه یک شرکت سودآورتر باشد، معمولاً سود انباشته آن بالاتر خواهد بود.

فصلی بودن شرکت: در صنایعی که تجارت بسیار فصلی است، مانند صنعت خردهفروشی، ممکن است شرکت ها نیاز به ذخیره سود انباشته در طول دورههای سودآور خود داشته باشند. این بدان معناست که یک شرکت ممکن است دورههای حسابداری با سود انباشته بالا و همچنین دورههای حسابداری با سود انباشته کمتر یا منفی داشته باشد.

تاثیر سود سهام بر سود انباشته

سود سهام چیست؟

سود سهام عبارت است از تقسیم سود یک شرکت بین سهامداران آن و توسط هیئت مدیره شرکت تعیین میشود. سود سهام اغلب به صورت فصلی توزیع میشود و ممکن است به صورت نقدی یا به صورت سرمایه گذاری مجدد در سهام اضافی پرداخت شود.

تفاوت بین سود انباشته و سود سهام چیست؟

سود سهام را میتوان به صورت نقدی یا سهام تقسیم کرد. هر دو شکل توزیع باعث کاهش سود انباشته میشود. پرداخت نقدی سود سهام منجر به خروج نقدی میشود و به عنوان کاهش خالص در دفاتر و حساب ها ثبت میشود. از آنجایی که شرکت مالکیت داراییهای نقدی خود را در قالب سود نقدی از دست میدهد، ارزش دارایی شرکت را در ترازنامه کاهش میدهد و در نتیجه بر سود و زیان انباشته تأثیر میگذارد.

از سوی دیگر، اگرچه سود سهام منجر به خروج نقدی نمیشود، پرداخت سهام بخشی از سود انباشته را به سهام عادی منتقل میکند. به عنوان مثال، اگر یک شرکت برای هر سهمی که سرمایهگذاران در اختیار دارند، یک سهم را به عنوان سود سهام پرداخت کند، قیمت هر سهم به نصف کاهش مییابد زیرا تعداد سهام اساساً دو برابر میشود. از آنجایی که شرکت صرفاً با اعلام سود سهام هیچ ارزش واقعی ایجاد نکرده است، ارزش بازار هر سهم با توجه به نسبت سود سهام تعدیل میشود.

اگرچه افزایش تعداد سهام ممکن است بر ترازنامه شرکت تأثیری نداشته باشد زیرا قیمت بازار به طور خودکار تعدیل میشود، ارزش هر سهم را کاهش میدهد که در حسابهای سرمایه منعکس میشود و در نتیجه بر سود و زیان انباشته تأثیر میگذارد.

یک شرکت متمرکز بر رشد ممکن است به هیچ وجه سود سهام پرداخت نکند یا مبالغ بسیار کمی بپردازد، زیرا ممکن است ترجیح دهد از سود انباشته برای تامین مالی فعالیت هایی مانند تحقیق و توسعه ، بازاریابی، سرمایه در گردش مورد نیاز، مخارج سرمایه، و تملک برای دستیابی به رشد بیشتر استفاده کند. چنین شرکتهایی در طول سال ها سود انباشته بالایی دارند.

تاثیر درآمد خالص بر سود انباشته

درآمد، که گاهی به عنوان فروش ناخالص نامیده می شود، بر سود انباشته تأثیر می گذارد زیرا هر گونه افزایش در درآمد از طریق فروش و سرمایه گذاری باعث افزایش سود یا درآمد خالص می شود. در نتیجه درآمد خالص بالاتر، پس از هر پولی که برای کاهش بدهی، سرمایه گذاری تجاری یا سود سهام خرج می شود، پول بیشتری به سود انباشته تخصیص مییابد.

سود و زیان انباشته در ترازنامه

سود انباشته در پایان هر دوره حسابداری در ترازنامه تحت بخش حقوق صاحبان سهام گزارش میشود. محاسبه سود انباشته در ترازنامه به این صورت است که سود انباشته ابتدایی با سود خالص و زیان جمع میشود، سپس سود سهام از حاصل مرحله قبل کم میشود.

تاثیر درآمد خالص بر سود و زیان انباشته

هر گونه تغییر درآمد خالص به طور مستقیم بر تعادل سود و زیان انباشته تأثیر میگذارد. عواملی مانند افزایش یا کاهش درآمد خالص و زیان خالص راه را برای سودآوری یا زیان کسبوکار هموار میکند. حساب سود انباشته ممکن است به دلیل زیان خالص انباشته منفی باشد. طبیعتاً همان مواردی که بر درآمد خالص تأثیر میگذارند، بر سود و زیان خالص تأثیر میگذارند؛ مواردی مانند: درآمد فروش، بهای تمام شده کالای فروخته شده، استهلاک و سایر هزینههای عملیاتی. اقلام غیرنقدی مانند کاهش ارزش و غرامت مبتنی بر سهام نیز بر حساب تأثیر میگذارد.

کاربرد حساب سود و زیان انباشته

- توزیع بین صاحبان سهام

- توسعه واحد تولیدی

- خرید سهامهای بیشتر

- پرداخت بدهیهای شرکت و وامهای دریافتی

- خرید ماشینآلات

جایگاه گردش حساب سود (زیان) انباشته در صورتهای مالی

صورتهای مالی باید تغییرات حقوق صاحبان سهام را انعکاس دهند. بخشی از این تغییرات در گردش حساب سود و زیان انباشته در ذیل صورت سود و زیان دوره منعکس میشود. سایر تغییرات از جمله گردش حساب اندوخته قانونی، حساب اندوخته اختیاری و سود انباشته و حسابهای اقلامی که طبق استانداردهای حسابداری بهطور مستقیم به حقوق صاحبان سهام منظور میشود. همچنین تغییرات ناشی از افزایش کاهش سرمایه باید در یادداشتهای توضیحی افشا شود.

نحوه ثبت سود و زیان سرمایه

صورت سود انباشته یک صورت مالی است که سود انباشته یک واحد تجاری را در پایان دوره گزارشگیری فهرست میکند. صورت سود انباشته میتواند یک صورت مالی مستقل باشد یا میتواند به ترازنامه کسب و کار کوچک اضافه شود.

مثال: اطلاعات زیر از شرکت فروشگاهی با مالکیت آقای X در دست است.

- سرمایه گذاری اولیه آقای ماهر به مبلغ 30،000 بابت تاسیس شرکت

| دارایی | = | بدهی | + | سرمایه | |

| صندوق | 30،000 | = | 0 | + | 30،000 |

- خرید کالا (دوچرخه) از آقای ناظمی به مبلغ 2،000 ریال نقدی

| موجودی کالا | صندوق | |||||

| 2000 | + | 28،000 | = | 0 | + | 30،000 |

- مبلغ 15،000 ریال از صندوق شرکت به حساب بانکی واریز شد.

- خرید کالا (دوچرخه ) به مبلغ 3،000 ریال به صورت نسیه

| موجودی کالا | بانک | صندوق | ح. پرداختی | |||||

| 5،000 | + | 15،000 | + | 13،000 | = | 3000 | + | 30،000 |

- فروش کالا (دوچرخه) به مبلغ 4،000 ریال به صورت نسیه

| موجودی کالا | ح.دریافتی | بانک | صندوق | ح. پرداختی | ||||||

| 1،000 | + | 4،000 | + | 15،000 | + | 13،000 | = | 3000 | + | 30،000 |

- 3/1 بدهی مورد 4 پرداخت شد.

| م.کالا | + | ح.دریافتنی | بانک | صندوق | ح. پرداختی | |||||

| 1،000 | 4،000 | + | 15،000 | + | 12،000 | = | 2000 | + | 30،000 |

بستن حساب سود و زیان انباشته

بستن حساب سود و زیان انباشته به معنی صفر کردن مانده هر حساب است.

بستن حساب سود و زیان انباشته یا صفر کردن مانده هر حساب با بستانکار کردن مانده نهایی حسابهای دارای مانده بدهکار و بدهکار کردن مانده نهایی حسابهای دارای مانده بستانکار انجام میشود.

سوالات متداول

سود و زیان انباشته چیست؟

نوعی حساب دائمی است که باقی مانده آن به سال بعد منتقل میشود.

نحوه محاسبه سود و زیان انباشته چگونه است؟

فرمول سود و زیان انباشته به شرح زیر است:

سود انباشته = سود انباشته ابتدایی+ سود یا زیان خالص – سود سهام نقدی – سود سهم

زیان انباشته در حسابداری چیست؟

زیان انباشته، زیانهای متحمل شده کسبوکار در گذشته است. این زیان با حقوق صاحبان سهام تعدیل شده و منجر به کاهش مانده حقوق صاحبان سهام از جمله سرمایه و سرمایه پرداخت شده میشود.