صورتهای مالی یکی از معروفترین اصطلاحات حسابداری است که مجموعه گزارشهایی درباره نتایج مالی، وضعیت مالی و جریانهای نقدی یک کسبوکار است. با تنها یک صورت مالی نمیتوانید به نمای کلی از کسبوکارتان دست یابید. بلکه باید دادههای صورتهای مالی مختلف را با یکدیگر ادغام کنید تا درک عمیقی از سلامت مالی کسبوکار خود به دست آورید. در این مقاله انواع صورتهای مالی را معرفی میکنیم که برای تعریف وضعیت مالی کسب و کار شما مورد نیاز است.

- 1. صورت های مالی چیست؟

- 2. چرا نیاز به تهیه صورت های مالی است؟

- 3. مزایای صورتهای مالی

- 4. معایب صورتهای مالی

- 5. نکات مهم در تهیه صورتهای مالی اساسی

- 6. انواع صورتهای مالی

- 7. محدودیتهای صورت های مالی

- 8. کدام اطلاعات و صورت های مالی اساسی باید حسابرسی شوند؟

صورت های مالی چیست؟

صورت مالی گزارشی درون سازمانی یا برون سازمانی است که جزئیات فعالیت اقتصادی، وضعیت مالی و عملکرد یک کسبوکار را در طی یک دوره مشخص نشان میدهد. صورتهای مالی میتوانند دورههای زمانی مختلفی را پوشش دهند، اگرچه معمولاً در پایان یک ماه، هر فصل یا یک سال تهیه میشوند. صورتهای مالی اساسی شامل ترازنامه، صورت سود و زیان، صورت جریان وجوه نقد و صورت تغییرات حقوق صاحبان سهام است. واحدهای غیرانتفاعی از مجموعه صورتهای مالی مشابه؛ اما متفاوتی استفاده میکنند.

چرا نیاز به تهیه صورت های مالی است؟

هر کسب و کاری قانوناً موظف است از صورتهای مالی برای نشان دادن وضعیت مالی فعلی خود و سازماندهی دادههای مالی استفاده کند. این اسناد در دسترس دید عموم قرار می گیرند، به این معنی که بانکها و سرمایهگذاران بالقوه به احتمال زیاد قبل از اینکه تصمیم بگیرند با شما همکاری کنند و در تجارت شما سرمایهگذاری کنند، آنها را تجزیهوتحلیل خواهند کرد. این صورتها همچنین برای ردیابی برآورد سودآوری آینده، رشد کسبوکار و سلامت مالی کلی آن مهم هستند. از این صورتها میتوانید برای بررسی سلامت مالی کسبوکارتان و پیش بینی درآمد احتمالی آن استفاده کنید و بینشی در مورد میزان پولی که دارید، اینکه چقدر خرج کردهاید، به دست آورید. بر اساس دادههای موجود در گزارش، میتوانید تصمیمات تجاری آگاهانهای بگیرید و برای هزینههای آینده برنامهریزی کنید.

مزایای صورتهای مالی

صورتهای مالی به دلایل زیر مفید است:

- برای تعیین توانایی یک کسبوکار به منظور تولید درآمد

- برای تعیین اینکه آیا یک کسبوکار توانایی بازپرداخت بدهیهای خود را دارد یا خیر.

- برای ردیابی نتایج مالی و شناسایی هرگونه مشکل سودآوری احتمالی.

- برای استخراج نسبتهای مالی از صورتهای که میتواند وضعیت کسبوکار را نشان دهد.

- برای بررسی جزئیات برخی از معاملات تجاری

- برای استفاده به عنوان مبنایی برای گزارش سالانه، که در اختیار سرمایه گذاران شرکت و جامعه سرمایهگذاری قرار داده میشود.

معایب صورتهای مالی

یکی از نگرانیهای احتمالی صورتهای مالی این است که ممکن است دستکاری شوند و سرمایهگذاران را به این باور برسانند که کسبوکار صادرکننده این صورت مالی نتایج مالی خوبی دارد.

نکات مهم در تهیه صورتهای مالی اساسی

برای تهیه صورتهای مالی نکات زیر را در نظر بگیرید:

- برای تهیه صورتهای مالی از اصول پذیرفته شده حسابداری (GAAP) یا استانداردهای بین المللی گزارشگیری مالی (IFRS) استفاده میشود. تفاوت اصلی بین این دو روش این است که GAAP بیشتر «مبتنی بر قوانین» است، در حالی که IFRS بیشتر «مبتنی بر اصول» است. هر دوی اینها، روشهای متفاوتی برای گزارش ارزش داراییها، استهلاک، و موجودی کالا دارند.

- تهیه صورتهای مالی به تنهایی بیانگر وضعیت مالی کسبوکارها نیست. اطلاعات مربوط به صنعت، ملاحظات رقابتی، نیروهای بازار، تغییرات تکنولوژیکی، کیفیت مدیریت و نیروی کار مستقیماً در صورتهای مالی شرکت منعکس نمیشوند. سرمایهگذاران باید بدانند که بینش صورتهای مالی تنها یک تکه، هرچند مهم، از پازل سرمایهگذاری است.

- اسناد حسابداری باید عاری از خطا باشند. سوابق حسابداری مالی باید کامل، بدون خطا و همیشه به روز باشد تا امکان تهیه صورتهای مالی به موقع و دقیق فراهم شود.

- یادداشتهای صورتهای مالی نیز برای ارزیابی وضعیت مالی یک شرکت حیاتی هستند. یادداشتهای صورتهای مالی اضافاتی به اسناد مالی اولیه هستند که باعث شفافسازی و درک عمیق ارقام ارائه شده در گزارشهای مالی میشوند. نمونههای قابل توجه یادداشتهای صورتهای مالی شامل اطلاعاتی درباره سیاستهای حسابداری، شرح کسبوکار و بدهیهای احتمالی است که برای درک سلامت مالی و عملیات یک شرکت مهم هستند.

- زمان کافی را برای تهیه این صورتها اختصاص دهید. تهیه صورتهای مالی امری پیچیده است و با استانداردهای جدید و اصلاحیهها پیچیدهتر میشود. بنابراین، به منظور تولید صورتهای مالی باکیفیتتر، داشتن زمان کافی برای آمادهسازی کامل و رفع سؤالات یا ابهاماتی که به طور اجتنابناپذیر ایجاد میشوند، مهم است.

انواع صورتهای مالی

صورت مالی اصلی عبارتاند از:

- ترازنامه

- صورت سود و زیان

- صورت جریان وجوه نقد

- صورت سود و زیان جامع

در ادامه شما را با این صورتها بیشتر آشنا میکنیم.

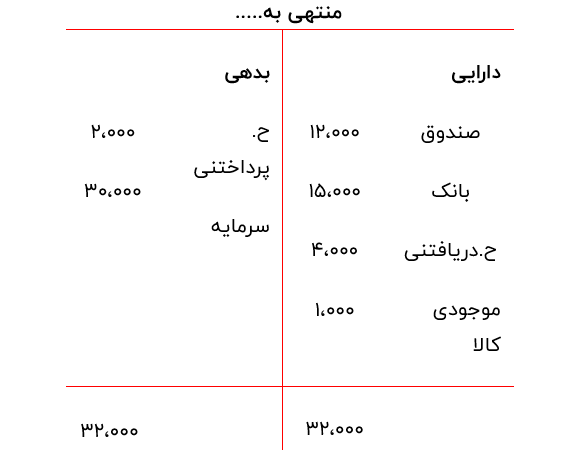

1. ترازنامه (balance sheet)

ترازنامه یا بیلان یکی از صورتهای مالی اساسی است و وضعیت مالی یک شرکت را نشان میدهد.

ترازنامه چیست؟

این سند خلاصهای از داراییها، بدهیها و حقوق صاحبان سهام یک شرکت را در یک مقطع زمانی خاص نشان میدهد. داراییها باید برابر با بدهیها به اضافۀ حقوق صاحبان سهام باشند. ترازنامه تغییرات هر حساب اصلی را از دوره ای به دوره دیگر نشان میدهد.با یک نگاه به ترازنامه میتوانید بفهمید که آیا میتوانید تعهدات مالی خود را انجام دهید یا خیر.

مطلب پیشنهادی: تراز آزمایشی چیست؟

همچنین بخوانید: دفاتر قانونی حسابداری

اجزای ترازنامه چیست؟

5 بخش اصلی ترازنامه عبارتاند از:

- داراییهای جاری

این مورد شامل پول نقد و همچنین سایر داراییهایی است که انتظار دارید ظرف 12 ماه آینده به پول نقد تبدیل شوند. نمونههایی از داراییهای جاری شامل حسابهای دریافتنی، موجودی کالا و سرمایه گذاریهایی است که میتوانند به سرعت به نقدینگی تبدیل شوند.

- داراییهای ثابت (داراییهای بلند مدت)

اموال یا تجهیزاتی که شرکت شما در اختیار دارد و برای ایجاد درآمد استفاده میکند. داراییهای ثابت برای استفاده طولانی مدت (بیش از یک سال) خریداری میشوند. ارزش داراییها و تجهیزات ممکن است در طول زمان به دلیل استهلاک کاهش یابد.

- بدهیهای جاری (بدهیهای کوتاه مدت)

بدهیها و سایر تعهدات به طلبکاران که ظرف 12 ماه آینده سررسید میشوند. نمونههایی از بدهیهای جاری عبارتاند از:

- حسابهای پرداختی

- مالیات بر گردش حساب

- دستمزد قابل پرداخت

- سود سهام قابل پرداخت

- بدهیهای بلند مدت

بدهیها و سایر تعهدات به طلبکاران که در 12 ماه آینده سررسید نمیشود. وامهای مدتدار و وام مسکن نمونههایی از بدهیهای بلندمدت هستند.

- حقوق صاحبان سهام

حقوق صاحبان سهام از سهام عادی و ممتاز، سرمایه پرداخت شده و همچنین سود انباشته تشکیل شده است. توجه داشته باشید که برخی از سهام ممتاز ممکن است گاهی اوقات تحت شرایط خاصی بخشی از بدهیها باشند.

هدف از تهیه ترازنامه چیست؟

ترازنامه ارزش دفتری داراییها، بدهیها و حقوق صاحبان سهام شرکت را نشان میدهد. این سند به شما کمک میکند که بدانید اگر فردا مجبور به پرداخت تمام بدهیهای جاری خود باشید، به اندازه کافی، پول نقد از داراییهای جاری خود در دسترس خواهید داشت.

تاثیر تهیه ترازنامه بر یک شرکت چیست؟

ترازنامه برای سنجش برخی از نسبتهای کلیدی شرکت استفاده میشود، مانند:

- نسبت فعلی

- نسبت بدهی به کل داراییها

- نسبت بدهی به حقوق صاحبان سهام

- این نسبتها در دورههای تعیین شده، مانند گزارشهای سالانه، فصلی یا ماهانه محاسبه میشوند.

مهم ترین استانداردهای حسابداری ترازنامه؟

ترازنامه براساس استاندارد حسابداری زیر تهیه میشود.

استاندارد حسابداری شماره 5: رویدادهای بعد از تاریخ ترازنامه

استاندارد حسابداری شماره 5 با عنوان رویدادهای بعد از تاریخ ترازنامه که در تاریخ تیرماه 1385 توسط مجمع عمومی سازمان حسابرسی تصویب شده است جایگزین استاندارد حسابداری شماره 5 باعنوان رویدادهای بعد از تاریخ ترازنامه مصوب 1379 میشود و الزامات آن درمورد صورتهای مالی که دوره مالی آنها از تاریخ 01/01/85 و بعد ازآن شروع میشود، لازمالاجراست.

استانداردهای زیر نیز برای تمام صورتهای مالی کاربرد دارد:

- استاندارد شماره 1: نحوه ارائه صورتهای مالی

این استاندارد مبنای ارائه صورتهای مالی با مقاصد عمومی را بیان میکند تا از قابلمقایسه بودن آن با صورتهای مالی دورههای قبل واحد تجاری و نیز با صورتهای مالی سایر واحدهای تجاری اطمینان حاصل شود. استاندارد فوق، الزامات کلی درباره ارائه صورتهای مالی، رهنمودهایی درباره ساختار و حداقل الزامات مربوط به محتوای آنها را تعیین میکند.

- استاندارد شماره 34: رویههای حسابداری، تغییر در برآوردهای حسابداری و اشتباهات

هدف استاندارد حسابداری شماره 34، تجویز معیارهای انتخاب و تغییر رویههای حسابداری، و نیز نحوه عمل حسابداری و افشای تغییر در رویههای حسابداری، تغییر در برآوردهای حسابداری و اصلاح اشتباهات است.

- استاندارد شماره 22: گزارشگری مالی میاندورهای

هدف استاندارد حسابداری شماره 22 تعیین حداقل محتوای گزارش مالی میاندورهای و تعیین اصول شناخت و اندازهگیری قابلاعمال در تهیه صورتهای مالی کامل یا فشرده میاندورهای است.

- استاندارد شماره 37: ابزارهای مالی، افشا

هدف این استاندارد، الزام واحدهای تجاری به افشای اطلاعاتی در صورتهای مالی است تا استفادهکنندگان بتوانند موارد زیر را ارزیابی کنند:

- الف. اهمیت ابزارهای مالی برای وضعیت مالی واحد تجاری؛

- ب. نوع و میزان ریسکهای ناشی از ابزارهای مالی که واحد تجاری طی دوره و در پایان دوره گزارشگیری در معرض آنها قرار دارد و نحوه مدیریت این ریسکها توسط واحد تجاری.

نحوه تهیه ترازنامه؟

ترازنامه در پایان دوره مالی و از روی ترازآزمایشی اختتامی تهیه میشود. تهیه ترازنامه باید بر طبق استانداردهای حسابداری و اسناد و مدارک مثبته (اسناد نشان دهنده انجام شدن یک معامله و یا یک رویداد مالی) انجام شود. برای تههی ترازنامه از فرمول زیر استفاده میشود:

داراییها = بدهیها + سرمایه (حقوق صاحبان سهام)

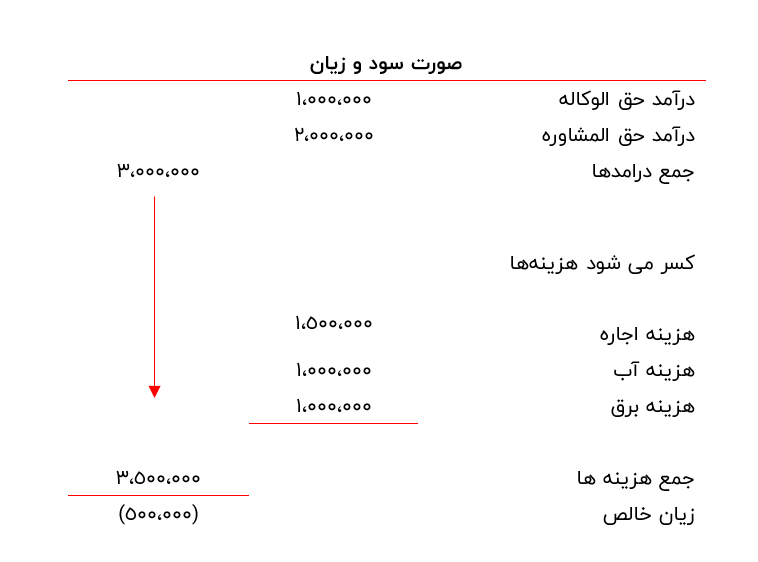

2. صورت سود و زیان (P&L)

صورت صورت سود و زیان که گاهی صورت درآمد نیز نامیده میشود. این صورت درآمد کسبوکار شما را در یک دوره معین نشان میدهد. صورت سود و زیان درآمدها، زیانها و هزینهها را در نظر میگیرد، بنابراین میتواند نشان دهد که آیا شرکت شما به سود رسیده است یا خیر.

صورت سود و زیان چیست؟

صورت سود و زیان (P&L) یک گزارش مالی است که کل درآمد و هزینههای یک کسب و کار در یک دوره خاص را خلاصه میکند.

اجزای صورت سود و زیان چیست؟

صورتهای سود و زیان بسته به نوع کسب و کار و پیچیدگی، از کسب و کار به کسب و کار کمی متفاوت به نظر میرسد. به عنوان مثال، اگر شما محصولات را در مقابل خدمات میفروشید، چندین نوع درآمد دارید، یا هزینههای زیادی دارید، صورتهای P&L شما ممکن است اجزا و حسابهای متفاوتی داشته باشد. در ادامه برخی از اجزای معمولی صورت سود آورده شده است.

- درآمد

درآمد نشان دهنده خالص فروش یا دریافت نقدی در طول دوره حسابداری است. این مورد شامل پول به دست آمده یا دریافت شده از فعالیت تجاری اولیه واحد تجاری است. درآمد اغلب برابر با فروش شماست.

- بهای تمام شده کالای فروخته شده (COGS)

بهای تمام شده کالای فروخته شده یا COGS هزینههای مستقیمی است که برای تولید محصولات یا ارائه خدمات به مشتریان از جمله نیروی کار مستقیم و مواد صرف میشود.

- سود ناخالص

همچنین به عنوان درآمد ناخالص شناخته میشود، سود ناخالص درآمد خالص منهای بهای تمام شده کالای فروخته شده است.

- هزینههای عملیاتی

هزینههای عملیاتی هزینههای اداری، عمومی و فروش مربوط به اداره کسب و کار برای یک دوره زمانی خاص است. این مورد شامل هزینههای اجاره، حقوق و دستمزد، آب و برق، لوازم اداری، حذف موجودی و هرگونه هزینه غیرمستقیم مورد نیاز برای راه اندازی کسب و کار میشود. همچنین شامل هزینههای غیر نقدی مانند استهلاک نیز میشود.

- درآمد عملیاتی

درآمد عملیاتی به سود قبل از مالیات، استهلاک و بهره اشاره دارد. برای محاسبه درآمد عملیاتی، تمام هزینهها را از سود ناخالص خود کسر کنید. اگر هزینههای شما کمتر از درآمدتان باشد، درآمد عملیاتی خواهید داشت. در غیر این صورت زیان عملیاتی خواهید داشت.

- سایر درآمدها و هزینه ها

گرچه نیازی نیست، اما بسیاری از کسب و کارها درآمدها و هزینههای خاصی را در بخش دیگری در بیانیه P&L جدا میکنند. این بخش معمولاً شامل درآمد و هزینههایی است که به عملیات عادی مربوط نمیشوند، مانند سود یا زیان حاصل از فروش داراییهای شرکت، سود و درآمد سود سهام ناشی از سرمایهگذاریها، و سایر درآمدها یا هزینههایی که غیرمعمول یا نادر هستند.

- سود خالص

سود خالص عبارت است از مقدار درآمد باقیمانده پس از کسر تمام هزینهها. برای محاسبه این رقم، کل هزینهها را از سود ناخالص خود کم کنید.

هدف از تهیه صورت سود و زیان چیست؟

هدف از صورت سود و زیان سنجش سود شرکت با کم کردن هزینهها از درآمد است. این نوع گزارش به ارائه یک نمای کلی از سلامت مالی کلی کسب و کار کمک میکند.

تاثیر تهیه صورت سود و زیان بر یک شرکت چیست؟

صورت سود و زیان توانایی شرکت در تولید فروش، مدیریت هزینهها و سودآری را نشان میدهد. این صورت بر اساس اصول حسابداری که شامل شناسایی درآمد، تطبیق و اقلام تعهدی است، تهیه میشود که آن را از صورت جریان نقدی متفاوت میکند. تجزیه و تحلیل P&L یک شرکت به منظور نشان داده قدرت مالی شرکت و جذب سرمایه گذاران به آن ارائه میشود.

مهم ترین استانداردهای حسابداری صورت سود و زیان؟

صورت سود و زیان برطبق استاندارد حسابداری زیر تهیه میشود:

استاندارد حسابداری شماره 6 – گزارش عملکرد مالی

طبق بند 15 استاندارد شماره 6 حسابداری، برای اینکه اطلاعات ارائه شده در صورت سود و زیان جهت تـصمیمگیریهـای اقتـصادی مفید واقع شود، باید اجزای صورت سود و زیان طبق بند 58 استاندارد حـسابداری شمــاره 1 با عنوان نحوه ارائه صورتهای مالی نشان داده شود. ارائـه جداگانـه اقـلام اسـتثنایی و نتـایج مربوط به عملیات متوقف شده نیز ازجمله مواردی است که برمفیـدبودن اطلاعـات ارائـه شده، میافزاید.

نحوه تهیه صورت سود و زیان؟

دو روش اساسی برای تهیه صورت سود و زیان به صورت دستی وجود دارد، یک مرحله ای و چند مرحله ای.

- روش تک مرحلهای

روش تک مرحلهای که عمدتاً توسط صنایع مبتنی بر خدمات و مشاغل کوچک استفاده میشود، درآمد خالص را با کم کردن هزینهها و زیانها از درآمدها و سودها تعیین میکند.

- روش چند مرحلهای

صورت سود و زیان چند مرحلهای، درآمد و هزینههای عملیاتی را از سایر درآمدها و هزینهها جدا میکند. این برای محاسبه درآمد خالص عملیاتی انجام میشود. این روش برای کسبوکارهای بزرگتری که میخواهند سودآوری عملیات اصلی خود را درک کنند، مناسبتر است.

برای تهیه صورت سود و زیان، به طور کلی باید از تعیین مبلغ فروش شروع کنید و بعد بهای تمامشده کالای فروشرفته را از مبلغ فروش رفته کسر کنید. حاصل این عملیات سود ناویژه را تعیین مینماید. در ادامه با کسر انواع هزینهها مانند هزینه استهلاک و عملیاتی، به سود عملیاتی محاسبه میشود. اکنون با افزودن درآمد غیرعملیاتی و کسر هزینه غیرعملیاتی، سود قبل از مالیات را محاسبه کرده و سپس با کم کردن مالیات، سود خالص دوره را به دست میآورید.

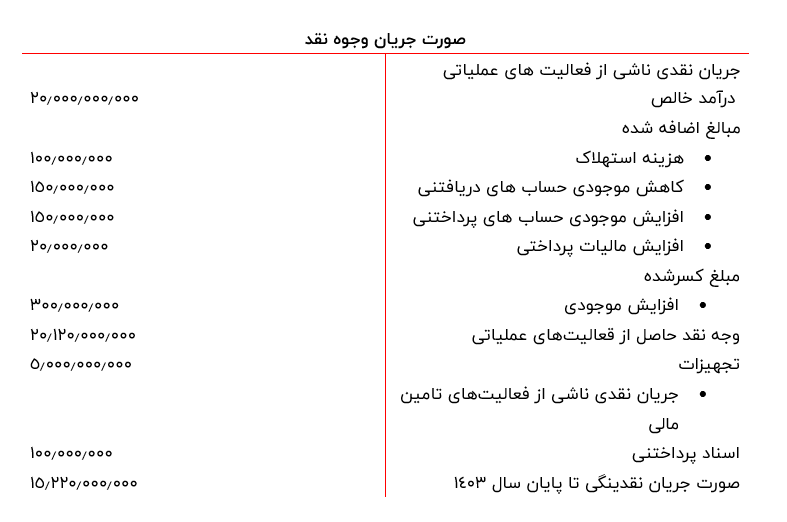

3. صورت جریان نقدی (Cash flow statement)

صورت جریان نقدی نحوه ورود و خروج پول به کسبوکار شما را نشان میدهد، بنابراین میتوانید آنچه را که به عنوان سرمایه در گردش در یک زمان خاص در دسترس دارید، مشاهده کنید. صورت جریان نقدی برای اینکه به شما نشان دهد در صورت نیاز با چه سرعتی میتوانید پول نقد دریافت کنید ضروری است، زیرا مواردی مانند مواد خام یا خریدهایی که به صورت اعتباری انجام شده – اما هنوز پرداخت نشدهاند را در نظر نمیگیرد.

صورت جریان وجوه نقد چیست؟

این صورت یکی از سه صورت مالی اصلی، مکمل ترازنامه و صورت سود و زیان است. صورت جریان نقدی، ورودی و خروجی وجه نقد را ردیابی میکند و بینشهایی را در مورد سلامت مالی و کارایی عملیاتی یک شرکت ارائه میدهد.

اجزای صورت جریان وجوه نقد چیست؟

صورت جریان نقدی شامل فعالیتهای عملیاتی، فعالیتهای سرمایهگذاری و فعالیتهای تامین مالی است.

- فعالیتهای عملیاتی

فعالیتهای عملیاتی، فعالیتهای درآمدزای اصلی واحد تجاری هستند. جریان نقدی حاصل از عملیات معمولاً شامل جریانهای نقدی مرتبط با فروش، خرید و سایر هزینهها میشود. اقلام موجود در بخش جریان نقدی عملیاتی، همه جریانهای نقدی واقعی نیستند، بلکه شامل اقلام غیرنقدی و سایر تعدیلات برای تطبیق سود با جریان نقدی میشوند.

- فعالیتهای سرمایه گذاری

جریان نقدی حاصل از فعالیتهای سرمایهگذاری شامل تحصیل و واگذاری داراییهای غیرجاری و سایر سرمایه گذاریهایی است که در معادلهای نقدی لحاظ نشده اند. جریانهای نقدی سرمایهگذاری معمولاً شامل جریانهای نقدی مرتبط با خرید یا فروش دارایی، ماشین آلات و تجهیزات (PP&E)، سایر داراییهای غیرجاری و سایر داراییهای مالی است.

- فعالیتهای تامین مالی جریان نقدی

جریان نقدی ناشی از فعالیتهای تامین مالی ناشی از تغییرات در ساختار سرمایه یک شرکت است. جریانهای نقدی تامین مالی شامل جریانهای نقدی مرتبط با استقراض است

هدف از تهیه صورت جریان وجوه نقد چیست؟

ازآنجاییکه صورت سود و زیان و ترازنامه مبتنی بر حسابداری تعهدی است، این صورتهای مالی مستقیماً آنچه را که در یک دوره برای وجه نقد اتفاق میافتد، اندازهگیری نمیکنند. بنابراین، شرکتها معمولاً صورت جریان نقدی را برای مدیریت، تحلیلگران و سرمایهگذاران ارائه میدهند. یکی دیگر از اهداف تهیه صورت جریان نقدی، مقایسه جریان نقد عملیاتی با سود خالص است. این مقایسه اندازه گیری میکند که یک شرکت تا چه حد عملیات خود را به خوبی اجرا میکند. صورت جریان وجوه نقد بیانگر مقدار واقعی وجه نقدی است که شرکت از عملیات خود دریافت میکند.

تاثیر تهیه صورت جریان وجوه نقد بر یک شرکت چیست؟

صورت جریان نقدی نشان میدهد که یک شرکت چه مقدار وجه نقد در یک دوره زمانی ایجاد و مصرف کرده است. این صورت برای ارزیابی موارد زیر مهم است:

- توانایی شرکت برای تولید وجه نقد از عملیات

- تولید جریان نقدی رایگان

- چه مقدار پول جمع آوری شده است (بدهی و یا حقوق صاحبان سهام)

- تغییر خالص در موقعیت نقدی در طول دوره

- شروع و پایان تراز نقدی دوره

مهم ترین استانداردهای حسابداری صورت جریان وجوه نقد؟

صورت جریان وجوه نقد برطبق استاندارد حسابداری زیر تهیه میشود.

استاندارد شماره 2: صورت جریانهای نقدی

طبق این استاندارد اطلاعات مربوط به جریانهای نقدی واحد تجاری، برای فراهمآوردن مبنایی برای ارزیابی توانایی واحد تجاری در ایجاد نقد و معادلهای نقدی و نیازهای واحد تجاری در استفاده از جریانهای نقدی مزبور، برای استفادهکنندگان صورتهای مالی مفید است. اتخاذ تصمیمات اقتصادی توسط استفادهکنندگان، مستلزم ارزیابی توانایی واحد تجاری در ایجاد نقد و معادلهای نقد و زمانبندی و اطمینان از ایجاد آن است.

نحوه تهیه صورت جریان وجوه نقد؟

برای تهیه صورت جریان وجوه نقد طبق مراحل زیر عمل کنید:

1 . صورتهای مالی را جمع آوری کنید

قبل از شروع، صورتهای مالی لازم از قبیل صورت درآمد و ترازنامه را جمعآوری کنید.

2. دوره گزارشدهی را تعیین کنید

دوره ای را که برای آن صورت جریان نقدی تهیه میکنید مشخص کنید. این دوره میتواند ماهانه، سه ماهه یا سالانه باشد.

3. روش را انتخاب کنید

تصمیم بگیرید که آیا از روش مستقیم برای تهیه صورت جریان وجوه نقد استفاده میکنید یا غیرمستقیم؟

روش مستقیم: روش مستقیم شامل فهرست کردن تمام دریافتها و پرداختهای نقدی در طول دوره گزارش است.

روش غیرمستقیم: روش غیرمستقیم با درآمد خالص شروع میشود و تغییرات در معاملات غیر نقدی را تعدیل میکند.

4. صورت جریان وجوه نقد را آماده کنید

روش غیر مستقیم:

- با درآمد خالص شروع کنید: این را از صورت سود و زیان دریافت کنید.

- موارد غیر نقدی را درنظربگیرید: هزینه استهلاک و استهلاک مجدد را اضافه کنید.

- تغییرات در سرمایه در گردش را محاسبه کنید: تغییرات در حسابهای دریافتنی، موجودی، حسابهای پرداختنی و سایر حسابهای سرمایه در گردش را محاسبه کنید.

- محاسبه خالص جریان نقدی حاصل از فعالیتهای عملیاتی: سود خالص تعدیل شده را با تغییرات سرمایه در گردش ترکیب کنید.

4. صورت سود و زیان جامع (Statement of Comprehensive Income)

صورت سود و زیان جامع ترکیبی از صورت سود و زیان، جریان وجوه نقد و ترازنامه است، به عبارت دیگر برای تهیه صورت سود و زیان جامع نیازی به تهیه اطلاعات جدید نیست و میتوان از اطلاعات سایر صورتهای مالی استفاده کرد. سود و زیان جامع شامل تغییرات در داراییهای یک واحد تجاری در نتیجه انجام تمامی معاملات است. در این صورت تمامی درآمدها و هزینههایی که در مدت زمان یک دوره مالی شناسایی شده همچون هزینه یا درآمد تحقق یافته و نیافته به تفکیک گزارش میشود.

صورت سود و زیان جامع چیست؟

صورت سود و زیان جامع بیانگر تغییر در ارزش داراییهای خالص یک شرکت از منابع غیرمالک در یک دوره خاص است. این صورت شامل درآمد خالص و درآمد تحقق نیافته است. درآمد تحقق نیافته میتواند سود یا زیان تحقق نیافته برای مثال، ابزارهای مالی پوششی/ مشتقه و سود یا زیان معاملات ارز خارجی باشد.

اجزای سود و زیان جامع چیست؟

صورت سود و زیان جامع شامل موارد زیر است:

- سود و یا زیان خالص دوره مالی

- سود و زیان در سال

- سایر اقلام در بخش سود و زیان جامع.

- سایر اقلام در بخش سود و زیان جامع با کسر مالیات.

مواردی که میتوان در قسمت سایر اقلام در بخش سود و زیان جامع آورد:

- مازاد تجدید ارزیابی داراییهای ثابت مشهود

- تفاوت تسعیر ارز عملیات خارجی

هدف از تهیه سود و زیان جامع چیست؟

هدف از تهیه صورت سود و زیان جامع نشان دادن تمام رویدادهای عملیاتی و مالی است که بر منافع غیرمالک تأثیر میگذارد. همچنین این صورت برای منافع زیر مفید است:

- اطلاعات درآمد دقیق

هدف اولیه صورت سود و زیان ارائه اطلاعاتی در مورد چگونگی افزایش درآمد شرکت و هزینههای انجام شده در این زمینه است. صورت سود و زیان در شفاف کردن این جزئیات بسیار کامل است. نه تنها بهای تمام شده کالای فروخته شده را که به فعالیتهای عملیاتی مربوط میشود، توضیح میدهد، بلکه سایر هزینههای نامرتبط مانند مالیات را نیز شامل میشود. به طور مشابه، صورت سود و زیان سایر منابع درآمدی را که با عملیات اصلی یک شرکت مرتبط نیستند، در بر میگیرد. این مستلزم مواردی مانند سود تعلق گرفته از سرمایه گذاریهای تجاری است.

- ابزار تجزیه و تحلیل برای سرمایه گذاران

سرمایه گذاران علاقه مند به ارزیابی صورت سود و زیان جامع قبل از تصمیم به سرمایهگذاری در یک شرکت هستند. این صورت سود هر سهم یا سود خالص و نحوه توزیع آن در بین سهام موجود را نشان میدهد. هر چه سود هر سهم بیشتر باشد، سرمایهگذاری در آن کسب و کار سود بیشتری خواهد داشت.

تاثیر تهیه صورت سود و زیان جامع بر یک شرکت چیست؟

صورت سود و زیان جامع نمای کاملی از درآمد یک شرکت ارائه میدهد که ممکن است برخی از این درامدها به طور کامل در صورت سود و زیان درج نشده باشد.ازآنجاییکه این صورت شامل درآمد خالص و درآمد و زیان تحقق نیافته است، تصویر خوبی از ارزش یک شرکت ارائه میدهد. اطلاعات این صورت به سرمایه گذارن درباره امکان سنجی سرمایهگذاری بالقوه کمک میکند.

مهم ترین استانداردهای حسابداری سود و زیان جامع؟

استاندارد حسابداری شماره 6 – گزارش عملکرد مالی

بند 5 تا 14 استاندارد حسابداری شماره 6 به صورت سود و زیان جامع میپردازد. طبق این بند صورت سود و زیان جامع بهعنوان یک صورت مالی اساسی، باید کـل درآمـدها و هزینـههـای شناسایی شده طی دوره را که قابـل انتـساب بـه صـاحبان سـرمایه اسـت، بـه تفکیـک اجـزای تشکیلدهنده آنها نشان دهد.

نحوه تهیه سود و زیان جامع ؟

برای تهیه صورت سود و زیان جامع بهتر است طبق استاندارد حسابداری شماره 6 که بالاتر ذکر کردیم، عمل کنید. سود و زیان هر دوره را به عنوان اولین مورد ثبت کنید. بعد از ارزیابی سود یا زیان دوره، درآمد و هزینههای تحقق نیافته حاصل از تغییر ارزش داراییها و یا بدهیهای واحد تجاری، که به حقوق صاحبان سرمایه منظور میشود، مورد بررسی قرار دهید. سپس سایر موارد دیگر مثل تفاوت تسعیر ارز را ثبت کنید.

سایر صورتهای مالی عبارتاند از:

5. صورت یادداشتهای پیوست صورتهای مالی

این صورت یکی از الزامات IFRS (استانداردهای بین المللی گزارشگری مالی) است و زمینه بیشتری را در مورد اطلاعات موجود در سایر اسناد صورتهای مالی شما ارائه میدهد. به عنوان مثال، داراییهای شما ممکن است در ترازنامه ذکر شده باشد، اما یادداشتهای پیوست سند صورتهای مالی شما جایی است که دقیقاً توضیح میدهید که آن داراییها چیست. اطلاعات این سند برای اطمینان از مطابقت شما با استانداردها و مقررات مورد نیاز است.

6. صورت تغییر در حقوق صاحبان سهام

این سند تغییرات ایجاد شده در سرمایه سهام، سود انباشته و دارایی انباشته کسبوکار شما را نشان میدهد. صورت تغییر در حقوق صاحبان سهام به یک معاملهگر انحصاری، تغییرات در حقوق صاحبان سهام را نشان میدهد. برای مشارکت، تغییرات بین حقوق صاحبان سهام هر دو شریک را نشان میدهد. در مورد یک شرکت، صورت تغییر در حقوق صاحبان سهام نشان میدهد که چگونه سهم حقوق صاحبان سهام در بین همه سهامداران تغییر کرده است.

محدودیتهای صورت های مالی

اگرچه صورت های مالی اطلاعات زیادی را در مورد یک شرکت ارائه می دهند، اما محدودیت هایی دارند. از این صورتها برداشتهای متعددی میشود و در نتیجه، سرمایه گذاران اغلب نتایج بسیار متفاوتی در مورد عملکرد مالی یک شرکت میگیرند. به عنوان مثال، برخی از سرمایهگذاران ممکن است خواهان خرید مجدد سهام باشند، در حالی که سایر سرمایهگذاران ممکن است ترجیح دهند این پول را در داراییهای بلندمدت سرمایهگذاری کنند. میزان بدهی یک شرکت ممکن است در نزد سرمایهگذار مشکلی نباشد در حالی که دیگری ممکن است در مورد میزان بدهی شرکت نگرانی داشته باشد. هنگام تجزیهوتحلیل صورتهای مالی، مهم است که چندین دوره را با هم مقایسه کنید تا مشخص شود آیا روندی وجود دارد یا خیر و همچنین نتایج شرکت را با همتایان خود در همان صنعت مقایسه کنید.

کدام اطلاعات و صورت های مالی اساسی باید حسابرسی شوند؟

حسابرسی به معنای ممیزی و بررسی صورتهای مالی به منظور یافتن ایرادات، اشتباهات و خطاهای سهوی یا عمدی با هدف جلوگیری از تقلب برخی از کسبوکارها و یا جلوگیری از جریمه ناخواسته آنها است. صاحبان کسبوکارهایی که دارایی آنها در سمت راست ترازنامهشان بیش از 15 میلیارد تومان و درآمد ناخالصشان از 8 میلیارد تومان بیشتر است، باید صورتهای مالی اساسی خود را به موسساتی که از طرف سازمان حسابرسی مجوز دارند، ارائه کنند. شرکتهای دولتی موظف به ارائه دو نوع صورت مالی میاندوره و پایاندوره هستند؛ اما شرکتهای خصوصی تنها باید یک صورت مالی و یک گزارش حسابرسی را ارائه کنند.

سوالات متداول:

صورتهای مالی حسابداری چیست؟

صورتهای مالی در سادهترین مفهوم، سندی است که به نشان دادن وضعیت مالی شرکت شما کمک میکند. تهیه این سند معمولا با استفاده از یک نرم افزار حسابداری انجام میگردد.

صورت های مالی اساسی در حسابداری چیست؟

صورت سود و زیان، ترازنامه، صورت جریان وجوه نقد، صورت سود و زیان جامع

مزایای تهیه صورتهای مالی چیست؟

تعیین توانایی یک کسبوکار به منظور تولید درآمد، تعیین توانایی کسبوکار برای بازپرداخت بدهیها، ردیابی نتایج مالی و شناسایی هرگونه مشکل سودآوری احتمالی، استخراج نسبتهای مالی، بررسی جزئیات برخی از معاملات تجاری، استفاده به عنوان مبنایی برای گزارش سالانه

2 در مورد “صورت های مالی اساسی در حسابداری + نحوه تهیه آنها”

با سلام

دستتون درد نکنه که این اطلاعات مفید را در اختیار ما گذاشتن.

سلام و عرض ادب

خواهش میکنم.